Термин «мисселинг» используется почти исключительно в отношении «неправильных» продаж финансовых услуг. Хотя подобные нарушения правил честной продажи можно встретить фактически на всех торговых площадках — от овощного рынка до шикарных автосалонов. Вы приходите к автодилеру за бюджетной моделью универсала ценой в миллион рублей, а выезжаете — неожиданно для самого себя — на навороченном седане за полтора миллиона, да ещё обременённом дорогим пятилетним кредитом. И потом ещё в течение нескольких лет недоумеваете, что вас заставило сделать столь странный выбор. Зато менеджер автосалона получит премию за продажу залежавшегося неликвида.

Примерно то же самое происходит в офисах респектабельных и не очень финансовых компаний: вы приходите за одной услугой, а оформляете совсем другую — как правило, более дорогую. В обоих случаях менеджеры пользуются нашей недостаточной осведомлённостью, а также тем, что мы не соблюдаем простейших правил рациональной покупки, речь о которых пойдёт в конце статьи.

Misselling по-европейски

В первой половине 1990-х годов в Великобритании разгорелся пенсионный скандал. Ранее там был принят закон, в соответствии с которым граждане могли переводить часть накоплений из государственной пенсионной системы на так называемые личные пенсионные планы в частных страховых компаниях. Страховщики воспользовались этой возможностью и стали стимулировать менеджеров и агентов к продаже именно таких «планов». При продаже активно продвигали тезис о возможностях получить значительно более высокую доходность при самостоятельном накоплении на пенсию, но забывали предупредить, что личные пенсионные планы не подпадают под государственную систему страхования, и при этом высокую доходность никто не гарантирует. В результате не менее двух миллионов пенсионеров, которые поддались уговорам коммерсантов, оказались в существенном проигрыше, а некоторые вынуждены были довольствоваться небольшой по европейским понятиям государственной базовой пенсией.

Правительство провело расследование и пришло к выводу, что имела место недобросовестная продажа со стороны страховых компаний. Пострадавшим были выплачены денежные компенсации, а жадным страховщикам предъявили судебные иски. С той поры термин misselling получил широкое распространение.

Примеры недобросовестных продаж фиксировались во многих странах. Чаще всего они касались инвестиционных продуктов, но иногда и кредитов, в частности продажи ипотечных займов. В этих случаях речь шла о том, что банки продавали гражданам займы на заведомо невыгодных для них условиях, хотя правила самой кредитной организации позволяли предложить более оптимальные варианты.

Проблема мисселинга в России

Несмотря на то что Роспотребнадзор и Банк России ещё с 1990-х годов ведут борьбу с не совсем честными (а иногда и вовсе нечестными) продажами финансовых продуктов, в нашей стране впервые проблема мисселинга попала в фокус общественного внимания в 2017 году, когда регулятор озаботился тем, как в российских банках реализуются полисы «инвестиционного страхования жизни» (ИСЖ).

Само наименование финансовой услуги сразу вводит потребителя в заблуждение, поскольку ИСЖ — не столько страховая, сколько инвестиционная услуга. Она похожа на накопительное личное страхование Госстраха СССР, которое известно многим пожилым россиянам (кстати, в Советском Союзе система накопительного страхования развивалась как альтернатива вкладам в сберкассу). Поэтому, когда в банках — в том числе крупнейших государственных — вкладчикам стали предлагать полисы ИСЖ, в целом это нормально воспринималось возрастными клиентами. Проблема заключалась в том, что полисы предлагались как особая форма долгосрочного вклада с повышенной процентной ставкой, которая не закреплена в договоре. При этом потенциального страхователя не предупреждали о серьёзных отличиях полиса от вклада.

В современной реальности полис ИСЖ и банковский вклад различаются существенно. Во-первых, несмотря на то что полис нам продают в банке, стороной договора является страховая компания. Случись что со страховщиком, обращаться к продавцу бесполезно: банк не несёт ответственности перед вами за договор, который вы заключили с другой организацией.

естественно, что на деньги, переданные страховщику, не распространяется система страхования вкладов. Банкротство или временная неплатёжеспособность компании сделает невозможным своевременный и полный возврат денег по договору. Поэтому, принимая решение о приобретении полиса, в первую очередь нужно обращать внимание на страховщика, точнее, на его акционеров. Лучше всего, если его 100-процентный владелец — крупный банк (из топ-10). В этом случае велика вероятность, что в трудный период банк поддержит свою «дочку» и до негативного сценария дело не дойдёт.

Минимальный срок, на который заключается договор инвестиционного страхования жизни, — три года, но чаще всего — не менее пяти. Досрочно получить деньги в некоторых случаях можно, но только без дохода и со штрафными санкциями. В любом случае нужно очень внимательно читать пункты договора, касающиеся возможности его досрочного прекращения.

Поскольку полис страховой, выплаты по нему могут быть только при наступлении страховых случаев: как правило, это «дожитие до окончания срока договора» и «смерть». В обоих случаях выплачивается стоимость полиса плюс инвестиционный доход: в первом — вам, а во втором — вашему наследнику.

Что же представляет собой инвестиционный доход? Это доход, который будет получен с уплаченной суммы за время действия полиса за вычетом всех расходов, которые понесёт страховая компания, а также определённой прибыли, которую получит страховщик.

теоретически по полису ИСЖ можно получить более высокий доход, чем по банковским вкладам, но в реальности бывает всякое. так, в 2017-м тема «мисселинга» обрела особую остроту в связи с тем, что доход по открытым в 2012–2014 годах полисам оказался намного ниже, чем по банковским вкладам. Кризис 2014–2015 годов значительно сократил доходность инвестиционной деятельности страховых компаний и практически свёл на нет доход страхователей. Процентные же ставки по вкладам в банках были жёстко закреплены в договорах. В итоге вкладчики в этот период времени оказались в более комфортных условиях, чем владельцы полисов ИСЖ.

Конечно, у полисов есть свои преимущества перед вкладами. Кроме потенциально повышенной доходности, это, например, возможность получения налогового вычета или защищённость от посягательств кредиторов в случае банкротства. Проблема в том, что банки массово предлагали полисы традиционным вкладчикам, значительную часть которых составляли пенсионеры. А этой категории неинтересны налоговые вычеты, поскольку НДФЛ они не платят, да и от кредиторов 99% таких вкладчиков не бегают.

Изменить ситуацию поможет применение для всех участников финансового рынка единых стандартов информирования клиентов о рисках и других особенностях услуг

Основная претензия бывших вкладчиков — нынешних страхователей — это невыполнение обещаний повышенной доходности. В погоне за высокими комиссионными банки (точнее, их менеджеры) акцентировали внимание клиентов именно на этом потенциальном достоинстве полисов, забывая предупредить о наличии многочисленных подводных камней.

теоретически граждане, пострадавшие от мисселинга в банках, могут предъявить кредитным организациям претензию о нарушении закона «О защите прав потребителей». В п. 1 статьи 10 этого замечательного правового акта говорится: «Изготовитель (исполнитель, продавец) обязан своевременно предоставлять потребителю необходимую и достоверную информацию о товарах (работах, услугах), обеспечивающую возможность их правильного выбора».

В случае признания банка виноватым ему придётся не только компенсировать потребителю финансовые потери, но и выплатить штраф, компенсацию морального вреда. Однако, в отличие от Великобритании, подобное развитие событий у нас практически невозможно. Потребитель не сможет доказать суду, что 3–5 лет назад в ходе устного контакта с одним из менеджеров его некачественно проинформировали об особенностях услуги. А банк совершенно точно сможет предоставить письменные подтверждения того, что все условия страхования были однозначно прописаны в полисе, собственноручно подписанном клиентом. Конечно, при решении спора суд на 99% будет на стороне финансовой организации.

Поэтому основные усилия Банка России по пресечению опасной для потребителей и самого финансового рынка практики мисселинга направлены на то, чтобы простимулировать поставщиков услуг соблюдать принципы честной торговли. Необходимо, чтобы они предупреждали потребителей о самых важных особенностях услуг, которые продают. На самом деле далеко не всегда недобросовестные продажи стимулируются руководством финансовых организаций. Руководители, как правило, осознают стратегическую опасность применения маркетинга, который создаёт неадекватно завышенные ожидания у клиентов. Нет ничего более губительного для отношений банк — клиент, чем потерянное доверие.

Но в больших банках нередко территориальные структуры, руководители отдельных офисов в целях выполнения плана продаж действуют на грани фола. А некоторые руководители банков опасаются, что проявление банком излишнего «джентльменства» по отношению к клиенту приведёт к тому, что на нём заработает конкурент.

В этой связи особую важность обретает применение единых стандартов информирования клиента о рисках и иных особенностях услуг для всего финансового рынка. Банк России предпринял ряд организационных действий, чтобы установить такие общие правила. В частности, в феврале 2017 года рекомендовал банкам при продаже услуг, аналогичных полисам ИСЖ, письменно предупреждать клиентов о том, что на услугу не распространяется система страхования вкладов и она оказывается не самим банком, а также об иных рисках, сопутствующих данной услуге.

Кроме того, Банк России активно наращивает свои возможности по оперативному поведенческому надзору за деятельностью финансовых институтов, в том числе с использованием практики «тайного покупателя» для контроля продажи таких финансовых услуг.

Не только ИСЖ!

Представители Банка России неоднократно подчёркивали, что проблема мисселинга не ограничивается инвестиционным страхованием жизни. Вместо вкладов банки в течение многих лет предлагали обезличенные сберегательные сертификаты. По сертификатам выплачивались повышенные проценты, но при этом на них не распространялась система страхования вкладов. Однако с 2018 года разрешён выпуск только именных сертификатов, на вложения по которым распространяется система страхования вкладов, — а значит, по ним нет возможности устанавливать повышенные ставки. Фактически сертификаты превратились во вклады, и ряд крупнейших эмитентов этого вида ценных бумаг, в первую очередь Сбербанк России, свернули выпуск новых сертификатов.

Нередко банки предлагают вкладчикам собственные облигации или субординированные облигации. В этих случаях Агентство по страхованию вкладов точно ничем не сможет помочь их держателю; полагаться ему стоит только на солидность эмитента. Особенно опасны вложения в субординированные облигации, поскольку в случае банкротства их владельцы получают деньги в последнюю очередь. Кроме того, не исключены ситуации, когда владелец облигаций может остаться без выплат по ним и без банкротства.

В некоторых банках в качестве более доходной альтернативы вкладам предлагают структурные облигации. Это сложный финансовый продукт, который предназначен скорее для опытных инвесторов. Он действительно может принести более высокую доходность, но только если в период обращения облигации произойдёт определённое событие. Например, вырастет или упадёт индекс Московской биржи. В противном случае вы сможете рассчитывать максимум на возвращение стоимости покупки облигаций. При этом обычно структурную облигацию невозможно продать до конца срока её обращения. И конечно — никакой системы страхования вкладов!

Иногда мисселинг используется для реализации «пустых» активов, что в большинстве случаев может быть квалифицировано как мошенничество. Например, вам могут предложить приобрести акции самого банка, который находится на грани отзыва лицензии (инвесторов об этом, естественно, не предупреждают). если акции не торгуются на бирже, то у вас практически нет ориентира по их реальной стоимости. Возможно, в какой-то момент единственным покупателем этих ценных бумаг может оказаться сам банк, что позволит ему скупить акции за бесценок. Впрочем, скорее всего, продавший вам свои акции банк просто обанкротится, и никто в принципе не захочет у вас покупать его ценные бумаги.

тысячи россиян стали жертвами мисселинга прежнего руководства Азиатско-тихоокеанского банка, в офисах которого в течение длительного времени продавались векселя компании «ФтК». Компания изначально была неплатёжеспособной, не вела хозяйственной деятельности и расплачивалась с кредиторами исключительно за счёт привлечения новых клиентов. то есть вместо вкладов гражданам предлагалось вложиться в обязательства настоящей финансовой пирамиды. Высокая заявленная доходность векселей ФтК (12% годовых) и «солидное» место продажи помогли недобросовестным банкирам собрать на счета фирмы, созданной одним из акционеров банка, около 4 млрд рублей. Что убедило тысячи россиян обменять свои вклады на векселя совершенно не известной им компании, сказать сложно. В любом случае доверие к представителям банка сослужило им дурную службу. В 2018 году прокуратура Амурской области возбудила уголовное дело по факту хищения денег у инвесторов.

Обострение проблемы мисселинга во многом вызвано высоким уровнем доверия людей к банкам

Впрочем, история с векселями ФтК оказалась поучительной не только в плане недобросовестных действий прежнего руководства банка. Она свидетельствует также о возможности и целесообразности отстаивания своих прав. По данным СМИ, примерно 1,5 млрд рублей, потраченных гражданами на приобретение векселей-пустышек, удалось взыскать через суд у банка, который смог избежать банкротства и прошёл процедуру санации.

Почему банкам удаётся так легко вводить граждан в заблуждение и продавать не нужные им финансовые продукты и услуги? Во многом это объясняется относительно высоким уровнем доверия, которое банкам удалось завоевать в последние годы. По данным Национального института финансовых исследований, без малого 2/3 россиян сегодня доверяют (или скорее доверяют) отечественным банкам. Это значительно больше, чем у любых иных финансовых институтов. В рамках других исследований показателя доверия в 65% достигает сегодня только один государственный институт – российская армия.

Доверие к банковской системе сформировано в основном за счёт многолетней надёжной работы системы страхования вкладов. Это очень серьёзное преимущество банковского сообщества, которое банки довольно успешно монетизируют. Однако чем больше россиян сталкивается с мисселингом, тем больший ущерб наносится авторитету банков.

Фондовый бум или фондовый мисселинг

Основным бенефициаром долгосрочного тренда снижения процентных ставок по вкладам, по всей видимости, становится рынок ценных бумаг. За последние годы в России количество частных инвесторов выросло в 3–4 раза. Миллионы людей вместо вкладов приобретают акции, облигации, паи ПИФов. В большинстве случаев инвесторами становятся клиенты банков, и именно в тех же банках, в которых у них были вклады, они открывают брокерские счета для приобретения ценных бумаг. Очевидно, что и в этом случае инициаторами фондовых инвестиций становятся менеджеры банков. Насколько качественно они информируют вкладчиков о новых возможностях? Не сталкиваемся ли мы и в этом случае с мисселингом?

С одной стороны, большого потока жалоб от новых инвесторов на дезинформацию в банках нет. Однако клиентская тишина может быть не столько свидетельством качественной продажи инвестиционных продуктов, сколько знаком исторической специфики момента. Фондовый бум 2017– 2019 годов проходил на фоне почти беспрерывного роста котировок ценных бумаг. Дивиденды, которые получали новые акционеры, часто превышали проценты по вкладам. Вплоть до марта 2020 года на рынке для большинства новых инвесторов перспективы рисовались совершенно безоблачными. Мартовский коронавирусный обвал котировок должен был отрезвить инвесторов, однако начавшийся в конце того же месяца уверенный восстановительный рост, похоже, лишь подстегнул интерес граждан к рынку акций. По итогам первого квартала число брокерских счетов россиян выросло почти на 18%, а общее их количество превысило 5 миллионов.

Что будет с этой армией новых клиентов в случае более или менее длительного кризиса, когда котировки акций надолго уйдут в минус, компании станут отказываться от выплаты дивидендов, а по корпоративным и муниципальным облигациям пройдёт волна дефолтов?

По мере роста количества частных инвесторов риски мисселинга будут возрастать и на рынке ценных бумаг

Общение с новыми инвесторами наводит чаще всего на тревожные мысли. Большинство из них ориентировано на постоянный рост и выплату хороших дивидендов. Далеко не все понимают, что денежные средства, которые они хранят на брокерских счетах, никак не застрахованы.

Завышенные ожидания от рынка создают серьёзную опасность того, что во время кризиса мы можем столкнуться с неадекватным поведением новых инвесторов: оцепенение в период падения, панические распродажи бумаг на уровнях, близких к минимумам.

Кризисы на рынке неизбежны. Инвесторы должны быть готовы к ним изначально — при принятии решений об открытии счёта. В момент продажи инвестиционных услуг менеджеры в основном расписывают позитивные стороны рынка. Инвестор же должен всё время держать в голове возможности его обвала — хотя бы для того, чтобы понимать смысл стоп-заявок.

В 1990-е годы в стране также было большое число сверхоптимистично настроенных инвесторов. Однако крах рынка 1998–1999 годов и собственные неадекватные реакции инвесторов навсегда отвадили большинство из них от рынка ценных бумаг. Чтобы эта история не повторилась в ближайшие годы, участники рынка должны повышать качество продаж инвестиционных услуг, а также стимулировать своих клиентов к повышению инвестиционной грамотности.

Самих же инвесторов хотелось бы призвать быть осторожными и готовиться к вероятным глубоким и длительным просадкам, дефолтам, банкротствам эмитентов. Необходимо научиться управлять рисками собственного портфеля ценных бумаг. Фондовый рынок — это совсем не банковский депозит!

Как не попасться в ловушку мисселинга

Мисселинг — это почти всегда результат непосредственного воздействия менеджера на потребителя. В ходе общения менеджер умело использует свои преимущества лучшего знания продукта, который он продаёт, и огромный опыт продаж. Он знает, как эффективно противостоять возражениям, сомнениям клиента. Всё это помогает представителю финансовой организации манипулировать клиентом. «Качественный мисселинг» предполагает, что по итогам разговора у потребителя должно возникнуть впечатление о самостоятельном выборе «самой привлекательной» для него услуги.

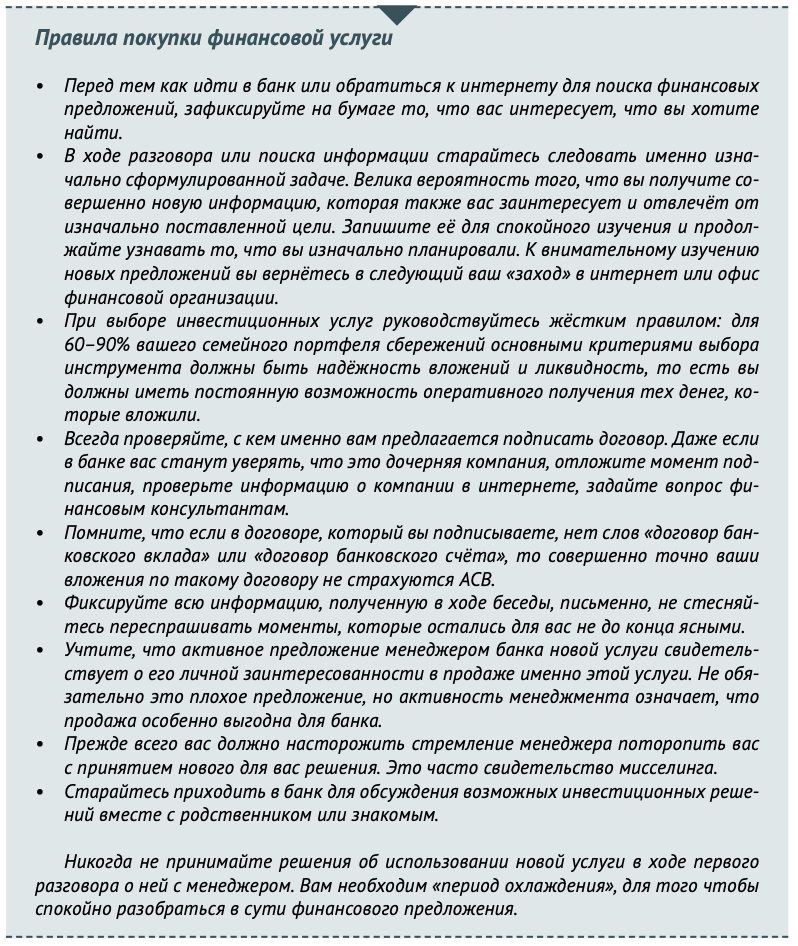

Чтобы рационально взаимодействовать с продавцом, покупателю следует провести несколько предварительных действий перед визитом в финансовую организацию и в ходе общения соблюдать простейшие правила.

Комментарии отключены.