Напомню рекордные цифры по росту уровня просрочки и количеству должников в 2014–2015 годы. В этот период доля кредитов, которые заёмщики перестали обслуживать, достигла 9% розничного кредитного портфеля российских банков. На просрочку вышел каждый пятый кредит, каждый десятый был безнадёжным, а количество должников за год увеличилось на 1,5 млн человек.

Сейчас, в 2020-м, ещё сложнее прогнозировать дальнейшее развитие событий. Пандемия, закрытие на 2–3 месяца огромного количества предприятий, сокращение дохода во многих домохозяйствах на 20– 80% — всё это ставит устойчивость рынка под угрозу, а риск второй волны осенью не даёт возможности точно спрогнозировать, что будет дальше.

Между тем уже сейчас мы видим ухудшение качества кредитного портфеля банков практически в каждом сегменте. так, доля просроченной задолженности в автокредитовании уже достигает 6,6% против 6% в начале года. В сегменте потребительского кредитования она составляет в настоящий момент около 12% против 10,7% в январе, в кредитных картах — 16% против 14,2%. Кроме того, основываясь на опыте предыдущих лет, можно предположить, что пик просроченной задолженности накроет нас спустя 5–6 месяцев после начала кризисных явлений. В этом смысле сентябрь и октябрь станут показательными и определяющими.

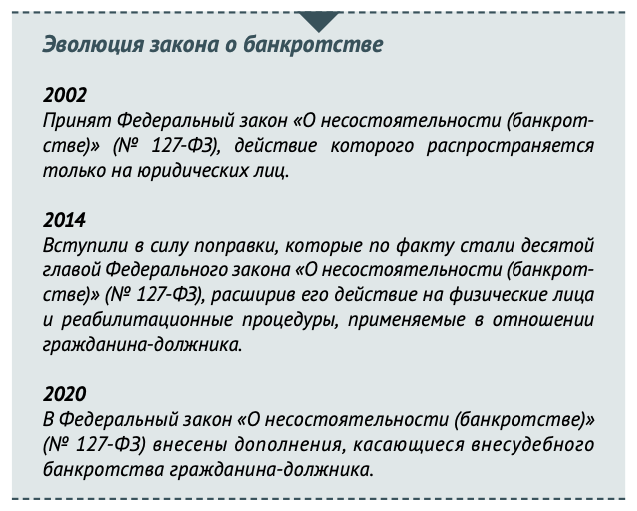

2020 год: внесудебное банкротство физических лиц

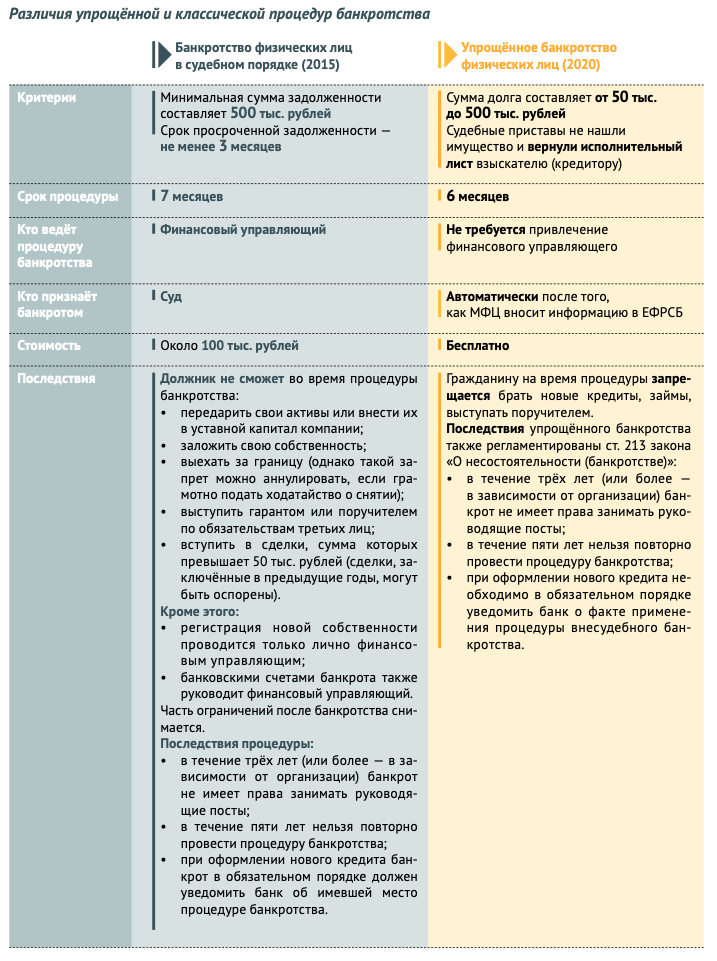

Закон о банкротстве в версии 2014 года подвергался на протяжении нескольких лет жёсткой критике по причине того, что предусмотренная им процедура была слишком дорогой, а гражданину, оказавшемуся в трудной финансовой ситуации, сложно изыскать необходимые 100–200 тыс. рублей для оплаты услуг финансового управляющего. Неясно было также, что делать тем, чей долг ниже установленного размера, при отсутствии возможности погасить его.

Всё это в совокупности с ухудшением платёжеспособности заёмщиков, связанным с пандемией, побудило приступить к активной разработке и принятию закона о внесудебном банкротстве, который вступил в силу с 1 сентября 2020 года.

Новая процедура применима при наличии всего двух обстоятельств:

- Сумма долга составляет от 50 000 до

500 000 рублей. - Судебные приставы не нашли у гражданина имущество и доходы, за счёт которых можно погасить задолженность, и вернули исполнительный лист взыскателям (кредиторам).

По итогам 2020 года мы можем увидеть новый рекордный показатель — более 100 тыс. банкротств, и это без учёта упрощения процедуры для физических лиц

В этом случае физическое лицо имеет право подать заявление через многофункциональный центр (МФЦ) по месту жительства или пребывания. В своём заявлении гражданин должен указать известных ему кредиторов и размер долгов перед ними. В течение одного рабочего дня МФЦ обязан проверить сведения, указанные в заявлении физического лица, в банке данных исполнительных производств на сайте Федеральной службы судебных приставов. если подтвердится, что исполнительное производство прекращено и в отношении должника нет новых исполнительных листов, возбуждённых после даты закрытия исполнительного производства, то не позднее чем через три дня в едином федеральном реестре сведений о банкротстве (еФРСБ) публикуется информация о начале процедуры внесудебного банкротства.

если же в банке данных исполнительных производств не окажется нужных сведений, МФЦ возвращает заявление, и должник сможет подать его повторно через месяц либо оспорить отказ через суд.

С момента публикации данных в еФРСБ кредитор прекращает начисление штрафов, пеней и процентов по всем обязательствам должника, за исключением долгов:

- по алиментам;

- по возмещению вреда, причинённого жизни или здоровью;

- по возмещению морального вреда;

- не указанных в заявлении.

Кроме того, если в это время заёмщик получит в собственность имущество (например, по наследству), то он будет обязан уведомить об этом МФЦ в течение пяти рабочих дней, после чего внесудебное банкротство прекратится.

Прекратить его могут и сами кредиторы: - если они не указаны в заявлении;

- если был занижен размер долга перед указанными в заявлении кредиторами;

- если обнаружено имущество человека.

В этом случае банкротство будет происходить через суд.

После размещения данных в еФРСБ начнётся внесудебная процедура банкротства, продолжительность которой составляет шесть месяцев. В этот период должнику запрещается брать новые кредиты и займы. Повторную процедуру внесудебного банкротства можно будет оформить не ранее чем через десять лет.

Главный плюс для заёмщиков заключается в том, что для них процедура будет полностью бесплатной, хотя, по расчётам Министерства экономического развития, в масштабах страны это обойдётся федеральному бюджету по меньшей мере в 400 млн рублей в год.

«Белые пятна» законопроекта

Всё бы хорошо, если бы не «белые пятна», которые присутствуют и в этом законе. Например, кредиторов волнуют вопросы: хватит ли сотрудникам МФЦ квалификации для проведения проверки, не столкнётся ли рынок с валом ошибок, на исправление которых потребуются дополнительные временные затраты? Кроме того, существует риск, что судебные приставы окажутся не в состоянии обнаружить всё имущество должника. К тому же потенциальный банкрот сам перечисляет кредиторов, перед которыми он имеет долговые обязательства, поэтому ему ничего не мешает указать лишь часть из них. Нельзя не упомянуть и о том, что в законе говорится только об имуществе, которое обязательно должно быть зарегистрировано (квартиры, машины). Но ведь мы все понимаем, что есть очень дорогостоящие активы, которые могут быть не зарегистрированы, притом что их было бы логично включить в конкурсную массу.

На данный момент хочется верить, что, несмотря на ряд недочётов, «машина по упрощённому банкротству» заработает без ошибок и на благо тех, кто реально нуждается в помощи.

Как и в 2015 году, весьма трудно строить прогнозы по спросу населения на услугу, однако очевидно, что она будет востребована, а количество банкротов может увеличиться в перспективе двух лет в разы. И если верить прогнозам, на основании которых и строились запросы на компенсацию расходов МФЦ из федерального бюджета, в ближайшие три года число таких банкротств может составить до 110 тысяч ежегодно.

Как показывает статистика последних пяти лет, востребованность процедуры банкротства у граждан растёт из года в год. По предварительным данным, по итогам 2020 года мы увидим новый рекордный показатель — более 100 тыс. рассмотренных исков, и это без учёта изменений в части упрощения процедуры банкротства физических лиц. если сейчас потенциально начать процедуру могут около 1 млн должников, то при снижении суммы до 50 тыс. рублей — около 8 млн человек.

Комментарии отключены.