Учет и планирование

1. Считать деньги. У вас в квартире установлены счётчики воды? Деньги — тоже «вода», «ликвидность». Поэтому следите за потоками денег: сколько пришло, сколько ушло, в каком направлении они утекли. Стоит не только вести учёт своих доходов и расходов, но и посмотреть на активы (имущество, инвестиции, сбережения) и обязательства (кредиты, долги). Тогда финансовая картина вашей жизни будет полной.

Практический совет. На первом этапе можно использовать мобильные приложения банков, но со временем рекомендуется освоить специальные программы для учёта личных финансов — такие как EasyFinance, ZenMoney, CoinKeeper и др. Для выбора приложения можете воспользоваться «Навигатором», который журнал «Дружи с финансами» опубликовал в No1, 2019.

2. Планировать бюджет и долгосрочные покупки. Кроме контроля над денежными потоками, имеет смысл планировать личные финансы на будущее. Бюджет — это план ваших доходов и расходов на месяц, квартал или год вперёд. В него стоит включить и накопления на долгосрочные покупки (всё, чего вы не можете купить на ежемесячный доход). Тогда не придётся занимать до зарплаты в микрофинансовых организациях или брать кредит на новый холодильник.

Практический совет. Для начала бюджетируйте 2–3 самые большие статьи расходов. Это даст видимый эффект в деньгах при минимальных затратах времени.

3. Ставить большие и маленькие цели (и достигать их, даже если некомфортно). Финансы — область материальная. Без чётких ориентиров сложно построить приемлемый план и выбрать подходящие инструменты. Поэтому нужны цели. Они позволяют описать ваши желания, мечты и потребности в чётких координатах: что я хочу? Когда мне это нужно? Сколько это стоит? Только затем становится понятен путь. Важно лишь найти свои истинные цели, а не гнаться за социально приемлемыми. И помнить, что путь к цели — вовсе не прогулка по парку, а экспедиция к неизведанному через бурелом, болота и бездорожье.

Практический совет. Не забудьте о том, что стоимость ваших целей меняется во времени из-за инфляции. При планировании учитывайте именно будущую стоимость ваших финансовых целей. Подробнее об этом — в «Практикуме», который «Дружи с финансами» опубликовал в No4, 2019.

4. Привыкнуть к виртуальным деньгам. Мы отвыкаем от наличных денег. Банковские карты, электронные деньги, криптовалюты… Виртуализация финансовой системы идёт полным ходом. Но мы всё ещё живые люди, а не виртуальные существа. Нам нужно видеть, как выглядят купюры, слышать их шуршание и звон мелочи, пересчитывать ощущать пальцами фактуру. Поэтому важно научиться воспринимать виртуальные деньги как реальные и не тратить их так, как будто это игрушки. Практический совет. Каждый раз, когда совершаете оплату по карте, особенно через интернет, мысленно фиксируйте этот факт и представляйте, что денег в вашем кошельке стало меньше. И не забывайте о безопасности при виртуальных расчётах.

5. Пользоваться только своими деньгами. Потребительские кредиты и кредитные карты — умелые «провокаторы» для покупки того, что нам, может быть, не очень-то и нужно. Привычка рассчитывать на заёмные деньги — способ снять с себя ответственность за свою жизнь. Взять кредит проще, чем заработать столько же денег. Гораздо полезнее выработать привычку пользоваться только тем, что заработал. И оставить детям в наследство не семейные долги, а фамильный капитал.

Практический совет. Даже если вы берёте кредиты, помните, что выплаты по всем вашим обязательствам не должны превышать 30% от доходов семьи. И не забывайте о том, что кредиты можно рефинансировать, то есть снизить процентную ставку — и тем самым более эффективно управлять бюджетом.

Кроме контроля над денежными потоками, имеет смысл планировать личные финансы на будущее

6. Ценить своё время и труд. В формуле «время = деньги» пропущена одна составляющая. На самом деле «время = ваш труд = деньги». Цените не просто время, а тот труд, который вы совершаете за это время. Ведь время можно использовать разными способами: играть с детьми, получать новые впечатления, заниматься хобби. И уж если вы тратите время, чтобы потрудиться и заработать деньги, — оценивайте это по достоинству. Не продавайте свою жизнь за бесценок.

Практический совет. Посчитайте стоимость одного часа (или одной минуты) своего труда, и вам больше не захочется разбрасываться ни временем, ни деньгами. Например, при доходе 80 тыс. рублей в месяц ваш час стоит 500 рублей. Так что просмотр одной серии «Игры престолов» обойдётся вам именно в эту сумму.

Повседневные расходы

7. Покупать подарки заранее. Покупая подарки непосредственно перед праздниками, мы зачастую переплачиваем больше чем вдвое. Привычка всё делать в последний момент всегда дорого обходится: мы теряем время, когда пытаемся закончить горящий проект перед дедлайном, мы теряем деньги, покупая новогодние подарки 29 декабря. А ведь очень просто составить список подарков на год и покупать их постепенно.

Практический совет. Вместо хождений

вдоль витрин в предпраздничной суете используйте покупки в интернет-магазинах. И не забывайте про кешбэки.

8. Ходить в магазин со списком. Не секрет, что устройство современных магазинов заставляет нас покупать больше. И то, что выгодно продавцу, а не покупателю. Список необходимых покупок, который вы возьмёте в магазин, выполнит роль магического свитка с заклинаниями и отгонит злых духов неразумного потребления. В результате вы потратите меньше и купите только то, что нужно.

Практический совет. Используйте специальные мобильные приложения, которые позволяют быстро формировать списки покупок.

9. Торговаться. В эпоху супермаркетов и бутиков мы забываем великое искусство торга. И зря. Даже в нынешних условиях можно без напряжения получить скидку или дополнительные выгоды, просто спросив об этом. Подумайте о том, что вы торгуетесь не за деньги, а за собственное время. Посчитайте, сколько времени вы потратите, чтобы заработать лишнюю тысячу рублей. Так верните его себе, получив скидку!

Практический совет. Всегда помните принцип: «Вы никогда не получите того, о чём не попросите».

10. Развлекаться бесплатно. Развлечения и отдых дают нам позитивные эмоции и мотивацию. Современный мир приучил нас эти эмоции покупать. Но главные чувства можно получить и без денег. Прогулку с ребёнком в парке, поход в библиотеку или музей можно организовать и без денег или значительно дешевле, чем мы привыкли.

Практический совет. Задайте себе вопрос: «Как получить те же эмоции, не тратя денег?» И вы найдёте десяток способов это сделать.

Список необходимых покупок, который

вы возьмёте в магазин, выполнит роль

магического свитка с заклинаниями

и отгонит злых духов неразумного

потребления

11. Делать сезонные покупки. Жаль, что мы стали забывать мудрость наших предков: «Готовь сани летом, а телегу зимой». Сейчас в любое время можно купить что душе угодно — от зимней резины в ноябре до путёвки на курорт в августовский сезон. Вот только придётся «немного» переплатить. А если задуматься и купить шубу летом, а купальник — зимой, можно сэкономить 50–80% от пиковой цены.

Практический совет. Зимой покупаем: летнюю одежду, обувь, аксессуары, купальники, товары для дачи, товары для туризма, летнюю резину. Летом покупаем: тёплую верхнюю одежду, зимнюю обувь, снаряжение и одежду для зимних видов спорта, обогреватели, крупную бытовую технику, ювелирные изделия.

12. Пользоваться кешбэком, бонусами и программами лояльности. Расходы могут приносить доходы, а вы можете регулярно возвращать часть денег в свой бюджет. Например, возврат 1% c ежемесячных расходов в 40 тыс. рублей в виде кешбэка составит 4,8 тыс. в год. А возврат процентов от сумм покупок в виде миль авиакомпаний или компенсации перелётов, бронирования отелей и т. д. даст возможность раз в год бесплатно путешествовать.

Практический совет. Подбирайте такие программы под вашу структуру расходов. Если вы часто используете автомобиль, то максимально выгодной для вас будет программа с кешбэком за покупку топлива, товаров для автомобиля и т. п.

13. Возвращать подоходный налог. Если вы платите налог на доходы физических лиц, то часть уплаченного можно вернуть. При условии что вы приобретали первую квартиру (имущественный вычет до 260 тыс. рублей), учились или учили своих детей, оплачивали медицинские расходы или страховые полисы (до 15 600 рублей). А если хотите инвестировать, то, открыв индивидуальный инвестиционный счёт, можно вернуть до 52 тыс. рублей в год.

Практический совет. Изучите информацию на сайте ФНС. Возможно, в течение года у вас были расходы, позволяющие претендовать на налоговый вычет.

Сбережения и инвестирование

14. Регулярно сберегать и инвестировать. Можно направлять на потребление все ресурсы, но тогда непонятно, откуда возьмутся у вас деньги через 20 лет. Именно поэтому стоит откладывать на будущее. Цели могут быть разные: создать финансовую «подушку безопасности», дать образование детям, обеспечить себе пассивный доход на пенсии…

Практический совет. Начать путешествие в мир инвестиций можно с самого простого и наименее рискованного варианта — открыть индивидуальный инвестиционный счёт и приобрести на него облигации федерального займа с доходностью 7–8% годовых. Подробнее можно почитать в публикации «Дружи с финансами» в No4, 2019. 15.

15. Покупать валюту постепенно, а не разом. Не всем и не всегда нужно держать свои деньги в валюте. Но если часть ваших целей — в валюте (образование за рубежом, туристическая поездка и т. д.), то имеет смысл менять рубли не разом, в надежде угадать выгодный курс. Разумнее делать такие покупки регулярно, усредняя и сглаживая колебания курса.

Практический совет. Если сумма одной покупки — более тысячи долларов США или евро, то пользуйтесь возможностью поменять валюту через биржу, а не через банк. Так вы значительно сэкономите на комиссиях.

Развитие

16. Повышать финансовую грамотность. Большие деньги требуют уважения и умения с ними обращаться. Чтобы высокие доходы не стали обузой, важно «прокачать» свой финансовый интеллект. Поэтому важно повышать уровень своей финансовой культуры: читать соответствующие книги, проходить обучающие курсы, найти себе финансового наставника.

Практический совет. Изучайте публикации журнала «Дружи с финансами» и материалы сайта «Вашифинансы.рф». Это бесплатно и очень полезно.

17. Принимать осознанные финансовые решения. Зачастую наши решения, связанные с деньгами, спонтанны и эмоциональны. Мы голодны, рассержены, влюблены, скачем от радости — всё это влияет на наши решения. Если они импульсивны, то в большинстве случаев недальновидны и не влияют на будущее. Или влияют, но в худшую сторону.

Практический совет. Чтобы помочь своему мозгу, стоит как можно чаще подключать инструменты разума, использовать цифры, схемы, формулы, структуры, системы.

Социальные навыки

18. Обсуждать финансы с близкими. Семь из десяти семей не находят согласия в финансовых вопросах. 57% разведённых пар говорят, что главной причиной разрыва стали разногласия по поводу денег. Договариваясь о том, как управлять деньгами, мы договариваемся о наших общих целях, мечтах и даже страхах. Мы начинаем смотреть в одну сторону и становимся командой.

Можно направлять на потребление все ресурсы, но тогда непонятно, откуда возьмутся у вас деньги через 20 лет

Практический совет. Создайте семейный финансовый совет и проводите его «заседания» каждый месяц. Так вы сможете избежать внезапных конфликтов из-за денег и начать двигаться к общим целям.

19. Повышать финансовую грамотность детей. Дети копируют и перенимают наши привычки и модели поведения. Поэтому важно не просто рассказывать им о том, что такое деньги и как ими распоряжаться, но и вовлекать в финансовую жизнь семьи. В каждом возрасте нужны свои способы вовлечения — от рассказов и простых подсчётов до совместного планирования покупок, поиска оптимизации бюджета и использования банковских и инвестиционных продуктов.

Практический совет. Подготовьте ребёнка к самостоятельной жизни, оформите для него дебетовую банковскую карту, научите ею пользоваться, расскажите, как защитить себя от финансовых мошенников и правильно распоряжаться карманными деньгами. Подробнее об этом можно почитать в обзоре, опубликованном в журнале «Дружи с финансами» (No4, 2019).

20. Заниматься благотворительностью. Привычка помогать тем, кто в нашей помощи нуждается, — прекрасный способ благодарить жизнь за всё хорошее, что она нам даёт. Делиться добром с теми, кому его не хватает, — значит запустить круговорот положительных изменений в чьей-то жизни.

Практический совет. Сделать это очень просто: достаточно завести благотворительную карту или настроить автоплатёж с обычной зарплатной.

Как внедрить полезные финансовые привычки

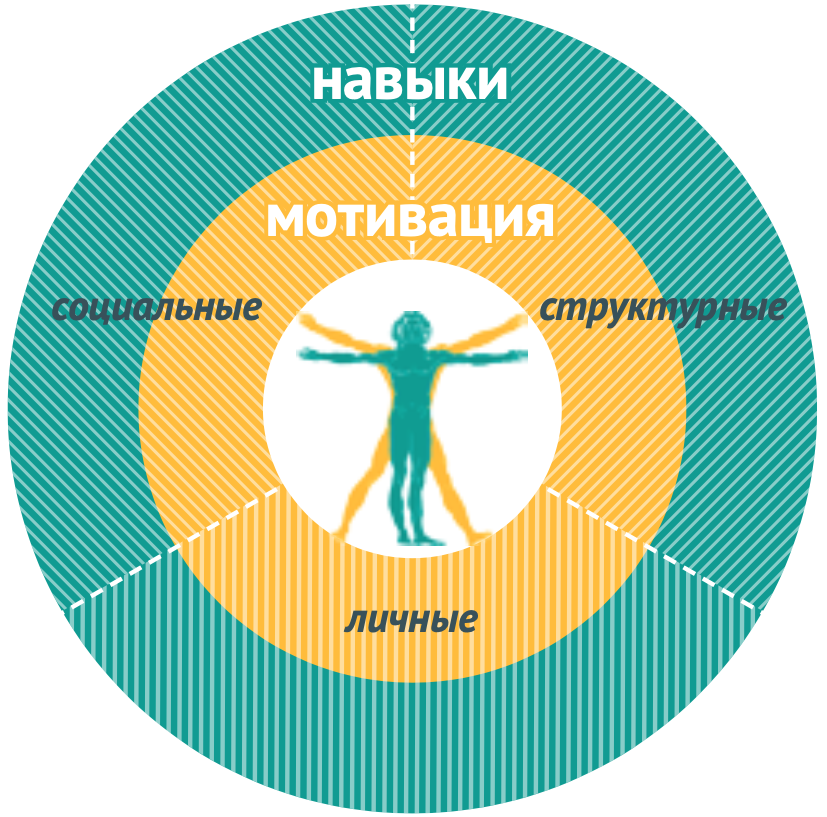

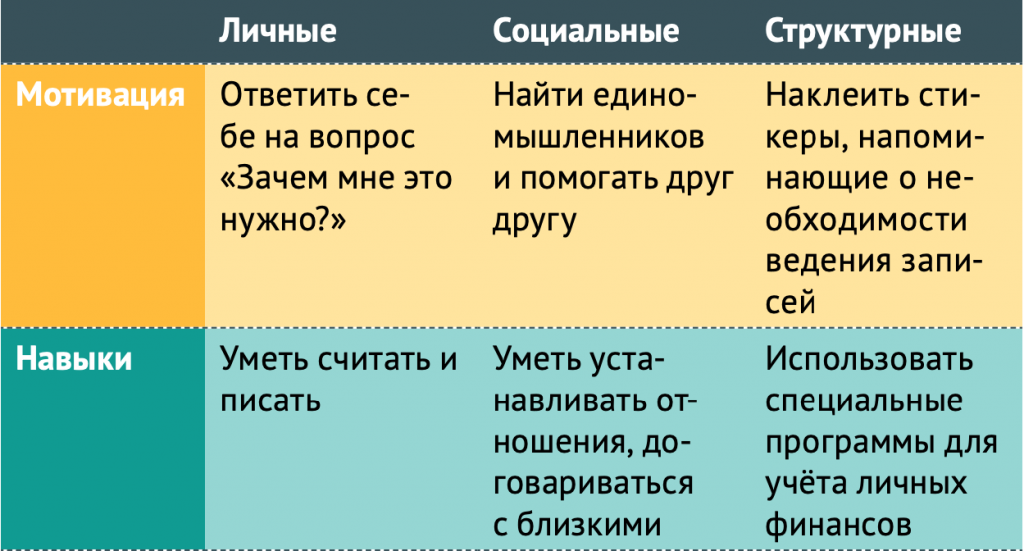

Чтобы встроить эти привычки в свою жизнь, нужны две составляющие: мотивация и развитие нужных навыков. При этом важно опираться на три разные области: собственную личность, других людей (социальный круг) и материальные объекты внешнего мира.

Как работает система? Рассмотрим на примере. Предположим, мы хотим приобрести привычку ведения бюджета. Это важная задача, решение которой точно поможет лучше распоряжаться деньгами. Как создаётся для этого окружающая среда, можно посмотреть в таблице «Окружающая среда для формирования полезных привычек».

Важно повышать уровень своей финансовой культуры: читать соответствующие книги, проходить обучающие курсы, найти себе финансового наставника

Проработав все шесть пунктов, вы значительно увеличите шансы на то, что в жизни произойдут нужные вам изменения. Рекомендую проделать это упражнение самостоятельно, выбрав желаемую привычку.

Эту методику я подсмотрел в книге «Изменить всё что угодно», которую написали Кэрри Паттерсон, Джозеф Греннай и Дэвид Максфилд.

Поэтому в качестве заключения рекомендую ещё несколько книг, которые могут помочь вам справиться с выработкой любых привычек, в том числе финансовых:

- Роберт Маурер. «Шаг за шагом к достижению цели»

- Джона Лерер. «Как мы принимаем решения»

- Келли Макгонигал. «Сила воли»

- Маршалл Голдсмит. «Триггеры»

- Чарлз Дахигг. «Сила привычки»

- Петр Людвиг. «Победи прокрастинацию»

- Ирина Якутенко. «Воля и самоконтроль»

Комментарии отключены.