В пояснительной записке к закону говорилось: «Увеличение объёма кредитования населения Российской Федерации и рост объёма просроченной задолженности по кредитам обусловили необходимость адекватного регулирования в сфере несостоятельности (банкротства) гражданина. Принятие законопроекта позволит законодательству Российской Федерации соответствовать рыночным реалиям». 2014–2015 годы стали на тот момент рекордными по росту просроченной задолженности физических лиц в современной истории отечественного рынка. Не обслуживалось 9% розничного кредитного портфеля. На просрочку вышел каждый пятый кредит, каждый десятый был безнадёжным. Количество должников увеличилось за год на 1,5 млн человек. По результатам многочисленных опросов, главной причиной неплатежей стало резкое ухудшение материального положения.

1 октября 2015 года вступил в силу Федеральный закон от 29 июня 2015 года №154-ФЗ «Об урегулировании особенностей несостоятельности (банкротства) на территориях Республики Крым и города федерального значения Севастополя и о внесении изменений в отдельные законодательные акты Российской Федерации», который изменил положения Федерального закона от 29.12.2014 года «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве) и отдельные законодательные акты РФ в части регулирования реабилитационных процедур, применяемых в отношении гражданина-должника». Фактически речь шла о новой, десятой, главе уже принятого ранее закона от 26 октября 2002 года №127-ФЗ «О несостоятельности (банкротстве)».

Прежде чем начать разбирать практику российского регулирования в этой сфере, давайте проанализируем зарубежный опыт, так как Россия в этом вопросе явно не первооткрыватель.

И несмотря на частую критику существующего закона, что и стало в конечном счёте причиной ускоренного принятия «упрощённого» банкротства, он в плане ответственности должника довольно мягкий, но, кончено, со своими «особенностями».

США

В США банкротство физических лиц — это простая процедура с возможностью оформления такого статуса всего за пару месяцев. Если никаких нарушений закона со стороны заёмщика и кредитора нет, у должника изымают имущество и за счёт него покрывают долг.

Если его не хватает, то долг списывается. Девиз американской системы — «fresh start» (в переводе — «новый старт»). Фактически должнику дают возможность снова добиться успеха в жизни, освобождая от заключённых договоров и оставляя при этом средства для существования, на основе которых и можно строить новую «историю успеха».

Пока должник не признан банкротом, возможно заключение мирового соглашения. Однако, несмотря на всю кажущуюся простоту, в США гораздо более жёсткие меры наказания по отношению к тем, кто скрывает имущество и рассчитывает на фиктивное банкротство.

В законодательстве за это предусмотрена уголовная ответственность.

Есть и ещё один нюанс: в нашей стране физлицо-банкрот имеет вариант получения нового кредита уже через 5 лет, в США же на протяжении как минимум 10 лет после завершения процедуры должник не может взять кредит в банке.

Европа

Девизом здесь уже выступает изречение «Pacta sund servanda», что переводится с латинского как «Договоры должны выполняться». До 1984 года европейские кредиторы имели неограниченную власть над должником, однако и сейчас банки ничего не прощают.

Кредит клиент обязан вернуть, и ему на это предоставляют достаточный срок, не обращая внимания на наличие или отсутствие имущества. Наибольший срок для погашения задолженности предусмотрен в Ирландии — 12 лет с момента вынесения судебного решения. Подобная проблема «переносится» должниками легче из-за наличия развитой системы социального обеспечения.

Если в России, к примеру, такие события, как рождение ребёнка, прохождение обучения или необходимость в лечении, осложняют процесс выполнения своих финансовых обязательств, то в европейских государствах они сопровождаются достаточной материальной помощью, и значительных трудностей в связи с такими событиями граждане не испытывают.

И здесь сразу хочется сделать вывод: банкротство — это не лёгкий способ уйти от ответственности, а вынужденный шаг со своими последствиями. Никто просто так не простит долг ни в России, ни за её пределами.

Россия

Вернёмся к десятой главе нашего закона о банкротстве.

Инициировать процедуру банкротства может как должник, так и кредитор или уполномоченный орган (например, налоговая служба). Как показывает статистика прошедших лет, в 90,8% случаев заявление на несостоятельность подают сами граждане, в 7,5% — кредиторы, в 1,7% случаев это происходит по требованию уполномоченного органа (ФНС).

Основная претензия к текущему закону со стороны целого ряда экспертов — стоимость процедуры, то есть размер вознаграждения, который должник обязан выплатить финансовому управляющему

Условия для начала процедуры банкротства следующие:

- задолженность — 500 тыс. рублей и более;

- отсутствие платежей в счёт погашения долга в течение трёх месяцев.

Если оба условия выполнены, должник имеет право обратиться в арбитражный суд с требованием признать себя банкротом.

Причина — отсутствие финансовой возможности выполнять свои обязательства перед кредиторами.

Как правило, именно об этом варианте говорят, отвечая на вопрос, при каких условиях должник имеет право инициировать данную процедуру.

Однако есть ещё один вариант, который надо принимать в расчёт при ведении процедуры банкротства: гражданин вправе подать в арбитражный суд заявление о признании его банкротом в случае предвидения банкротства при наличии обстоятельств, очевидно свидетельствующих о том, что он не в состоянии исполнить денежные обязательства и (или) обязанность по уплате обязательных платежей в установленный срок, при этом гражданин отвечает признакам неплатёжеспособности и (или) признакам недостаточности имущества. В этом случае обязательства могут быть меньше 500 тыс. рублей.

Что же принято считать признаками неплатёжеспособности?

Во-первых, физическое лицо не погашает ранее взятые кредиты.

Во-вторых, размер задолженности больше, чем имущество должника.

В-третьих, 10% обязательств остаются непогашенными в течение 30 дней.

Наконец, на руках у должника есть постановление об окончании исполнительного производства в связи с тем, что у гражданина отсутствует имущество, на которое может быть обращено взыскание.

Суд рассматривает все доводы и принимает решение начать производство о банкротстве либо отклоняет заявление в связи с необоснованностью. Согласно статье 51 процедура банкротства должна быть проведена в течение 7 месяцев после подачи заявления.

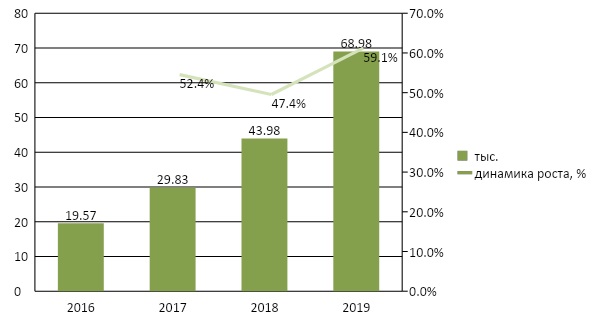

По статистике, более 70% заявлений получают одобрение. Например, в 2018 году из 58,7 тыс. зарегистрированных заявлений должников несостоятельными признали 43,98 тыс.

После признания заявления обоснованным суд определяет финансового управляющего; с этого момента он получает право управлять денежными средствами и имуществом должника. Последний не имеет права совершать какие-либо денежные операции без согласия управляющего. Продать квартиру, машину, купить дачный участок — всё это становится невозможным вне процедуры банкротства.

Пожалуй, основная претензия к текущему закону со стороны целого ряда экспертов — стоимость процедуры, то есть размер вознаграждения, который должник обязан выплатить финансовому управляющему.

Закон гласит: «Денежные средства на выплату вознаграждения финансовому управляющему в размере, равном фиксированной сумме вознаграждения финансового управляющего за одну процедуру, применяемую в деле о банкротстве гражданина, вносятся в депозит арбитражного суда».

Именно этот пункт вызывал споры: откуда должник — физическое лицо, который в данный период времени испытывает финансовые трудности и нуждается в поддержке, возьмёт достаточно крупную сумму на оплату этой услуги? Причём реальная стоимость процедуры зачастую может достигать 100 тыс. рублей.

Закон даёт должнику на выбор три варианта развития событий — реструктуризация, классическое банкротство (признание должника банкротом и проведение реализации имущества), мировое соглашение. Рассмотрим каждый более подробно.

Реструктуризация

Суд признает должника временно частично финансово несостоятельным.

Безусловно, при выборе того или иного пути должник должен исходить из своего финансового положения.

Если есть 2–3 просроченных кредита, но при этом имеется и доход, пусть меньше необходимой суммы, то реструктуризация станет полноценным выходом. Должник на протяжении трёх лет будет вносить посильные платежи, а имущество останется в собственности.

По итогам 2019 года из общего массива исков на признание банкротами реструктуризацией воспользовалось менее 20%, или 16 тыс. должников против практически 69 тыс. тех, чьё имущество пошло на реализацию.

Мировое соглашение

Должник и кредитор договариваются между собой, приходят к единой позиции. Данный вариант выгоден обеим сторонам. Кредитор имеет шанс получить большую сумму, а клиент сохраняет имущество, и по отношению к нему не применяются ограничительные меры.

Классическое банкротство

Должник признаётся банкротом, и процесс переходит на стадию реализации имущества, во время которой распродаётся имущество должника и за счёт вырученных денег погашается долг перед кредиторами.

Согласно статье 213.25, «всё имущество гражданина, имеющееся на дату принятия решения арбитражного суда о признании гражданина банкротом и введении реализации имущества гражданина и выявленное или приобретённое после даты принятия указанного решения, составляет конкурсную массу, за исключением имущества, определённого пунктом 3 настоящей статьи». То есть за исключением по факту единственного жилья. Дача, вторая и последующая квартира, автомобиль, если он не используется для заработка, — всё идёт на продажу, чтобы закрыть все долги.

И, пожалуй, самая важная статья — 213.30: о последствиях признания должника банкротом.

После того как в отношении должника была реализована процедура банкротства, к нему применяются весьма серьёзные ограничительные меры.

- В течение последующих 5 лет после прохождения процедуры по делу о банкротстве должник не вправе принимать на себя обязательства по кредитным договорам и (или) договорам займа без указания на факт своего банкротства. То есть на 5 лет должник отрезан от возможности взять кредит; при этом есть риск, что кредиторы и после этого срока не будут бороться за таких клиентов.

- В течение 5 лет не может быть возбуждена по заявлению этого гражданина новая процедура о признании его несостоятельным. Однако это и практически невозможно, учитывая, что эти же 5 лет гражданин отрезан от возможности оформить кредит или заём.

- В течение 3 лет он не вправе занимать должности в органах управления юридического лица, в течение 10 лет — в органах управления кредитной организации, в течение 5 лет — в органах управления страховой организации, негосударственного пенсионного фонда, управляющей компании инвестиционного фонда, паевого инвестиционного фонда и негосударственного пенсионного фонда или микрофинансовой компании.

Как показывает статистика, интерес к процедуре банкротства со стороны граждан растёт из года в год — и это несмотря на её стоимость, которая превышает 100 тыс. рублей. По факту при минимальном пороге просрочки в 500 тыс. рублей услуги финансового управляющего будут стоить 20%. Так, может, лучше заплатить, чем принимать на себя все эти последствия?

В ближайшей перспективе нас ждут серьёзные изменения в части упрощения процедуры банкротства физических лиц: они коснутся и минимального порога, и общего принципа рассмотрения дел. Если сейчас потенциально начать процедуру могут около 1 млн должников, то при снижении суммы до 50 тыс. рублей таковых станет около 8 млн.

Комментарии отключены.