Фотография на заставке -Алексей Максимченков, все права защищены

Основной принцип системы Максимченкова — распределение всех получаемых доходов по многочисленным внутренним расходным «фондам» на месяц вперёд в определённой пропорции, которая сложилась эмпирическим путём. Семья Максимченковых использует два банковских счёта. На первый приходят все средства, которые заработал глава семьи (супруга Екатерина сейчас находится в отпуске по уходу за ребёнком), второй предназначен для расходов. «Все деньги, которые поступают из различных источников на первый счёт, я не имею права снимать до определённого срока, — объясняет Алексей. — В конце каждого месяца вместе с женой мы садимся за стол, рассчитываем, иногда корректируя, «процентовку» (сколько от полученной за месяц суммы пойдёт на различные расходы) и перекидываем все деньги на второй, «расходный» счёт. Таким образом, у нас всегда остаётся в запасе месяц, на протяжении которого мы живём за счёт средств, заработанных в предыдущий период, и не имеем права использовать новые поступления. В предпринимательстве рекомендуют оперировать сроком в неделю, однако семья не столь мобильный институт, как компания, поэтому можно ограничиться таким периодом».

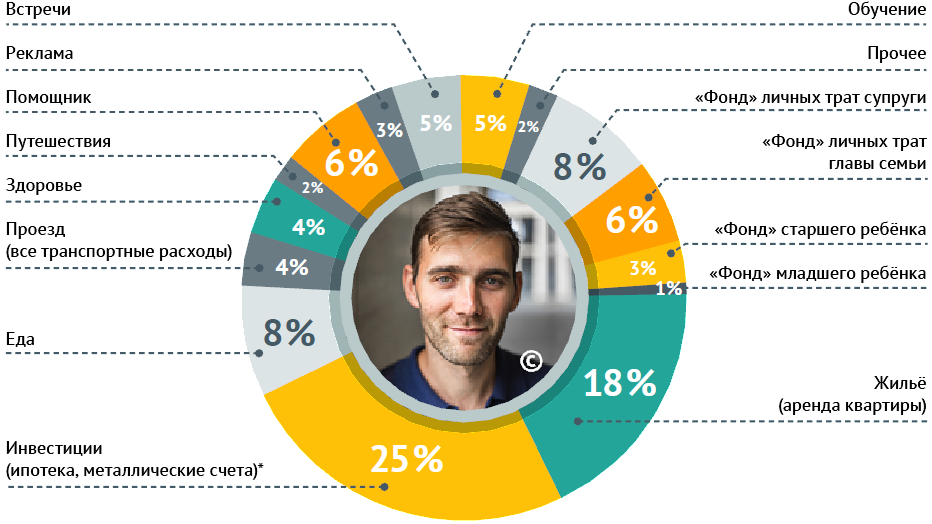

Бюджетирование расходов семьи Максимченковых

Автор — Ольга Шиян (с использованием несвободного изображения Алексея Максимченкова), журнал «Дружи с финансами»; CC BY 4.0

У жены Екатерины роль в системе Максимченкова особая. Алексей не просто информирует супругу о своих доходах — у неё есть доступ к обоим счетам и такое же мобильное приложение. Как только появляется новое поступление или совершается какая-либо покупка, ей точно так же, как и ему, приходит СМС. По словам юриста, это помогает не только сохранить доверительные отношения, но также сделать супругу сопричастной к процессу зарабатывания денег: она всегда в курсе финансового положения семьи и в зависимости от «конъюнктуры» помогает мужу планировать своё время. «Если с поступлениями всё в порядке, — поясняет Алексей, — жена, скорее всего, отговорит меня от дополнительных встреч и консультирования, чтобы я больше времени провёл в семье. Но если она чувствует, что есть риск «недобора» по доходам, то не будет против того, чтобы я, например, лишний раз посидел ночью с документами клиента».

Баланс отношений

Заинтересованность в «стабильном росте» у жены Максимченкова непосредственная: с каждого нового бюджета ей полагается 8% на личные траты. «Таким образом, в нашей семье нет ситуации, когда жена просит денег, которые непонятно откуда взять», — объясняет Максимченков.

Запросы самого Алексея несколько скромнее. В фонд его личных трат перечисляется 6% получаемых доходов. «Женщине по определению требуется больше, чем мужчине, — объясняет такое добровольное неравенство Алексей. — Тем более что я — бывший военный, привык довольствоваться лишь самым необходимым».

Личные расходы супругов — их собственное дело. Деньги можно тратить на себя, на подарки или копить, чтобы купить что-то существенное. «Если я планирую приобрести новый «Айфон», у меня два варианта — или резко увеличить доход, или откладывать каждый месяц со своих шести процентов. Потребительские кредиты мы принципиально не берём». Такой подход, как рассказывает Алексей, позволяет сглаживать острые углы семейной жизни: «Как бывает в некоторых семьях? Муж купил жене роскошный букет, а та устраивает ему скандал: «У нас же нет денег!» У нас такого не может быть в принципе. Потому что подарки я покупаю из своего фонда, это мои деньги».

Инвестиции (ипотека, металлические счета)* Жильё (аренда квартиры) Еда «Фонд» младшего ребёнка Здоровье «Фонд» личных трат главы семьи Путешествия Помощник «Фонд» личных трат супруги Проезд (все транспортные расходы) «Фонд» старшего ребёнка Встречи Обучение Реклама Прочее 1 %

Для детей также предусмотрены свои проценты. Старший сын «получает» 3% от бюджета, второй — 1%. Здесь заложен принцип «каждому по потребностям». Младшему всего 4 месяца, поэтому его потребности невелики: расходы связаны в основном с покупкой памперсов.

На жильё, которое семья снимает, уходит 18% бюджета. Однако здесь есть нюанс: своя квартира у семьи тоже имеется, но её Алексей предпочитает сдавать. Это выгодно, поскольку приносит на 12 тысяч рублей больше, чем семья тратит на съёмное жильё.

Собственную квартиру семья Максимченковых несколько лет назад купила в ипотеку, на выплату которой в бюджете предусмотрена статья «Инвестиции» — размером в 25%. Кроме квартиры, Алексей также инвестирует в драгметаллы, которые хранятся на безналичном металлическом счёте: «Когда я рассчитывал ипотечный кредит, то изначально закладывал принцип «Будем снимать дешевле, а свою сдавать дороже». Есть хорошие долги, есть плохие. Я предпочитаю залезать только в те долги, которые приносят доход».

Остальные расходные статьи семьи — это «Еда» (8%), «Проезд» — от каршеринга до метро — (4%), «Здоровье» (4%), «Путешествия» (2%), «Помощник» (6%; сотрудник Алексея получает фиксированный оклад), «Реклама» (3%), «Встречи» (5%), «Обучение» (5%) и «Прочее» (2%).

«Встречи, которые, как правило, проходят в кафе или в ресторане, избавляют меня от необходимости снимать офис, а заодно позволяют не залезать в статью расходов «Еда», — комментирует Максимченков последние пункты. — «Обучение» — это курсы или мастер-классы, на которых я повышаю свой профессиональный уровень. Я очень люблю учиться и в среднем за год прохожу 4–5 платных курсов разной длительности. К примеру, недавно обучался тайм-менеджменту. А в прошлом году прошёл бизнес-курсы, во время которых узнал о планировании бюджета с помощью двух счетов. Конечно же, такой принцип предлагалось использовать предприятию, но подобные вещи полезны и для управления семейным бюджетом».

Самоограничение

Финансовая дисциплина Максимченкова по-военному жёсткая, однако самому Алексею кажется, что держать себя в рамках бюджета по силам и «гражданским». Впрочем, началось всё много лет назад, когда он служил: жалованье было небольшим, приходилось всё чётко планировать, чтобы хватило и на съём жилья, и на еду. Следующий жизненный этап — работа учителем по ОБЖ в школе — был не менее сложным. «Зарплата — всего двадцать тысяч рублей, — вспоминает Алексей. — Я подрабатывал, вёл баскетбольную секцию в школе, однако это не сильно спасало положение, поэтому приходилось считать каждую копейку, чтобы случайно не залезть в кредиты. Очевидно, что с такими доходами я бы с ними не справился. Чем меньше бюджет, тем более жёстким должно быть планирование».

Открытость бюджета и взаимный контроль супругов над расходами создают в семье высокий уровень доверия

Максимченков начинал выстраивать свою систему с простого: ручка, тетрадка, простая бухгалтерия — «доходы-расходы». Три года назад, когда доходы увеличились и появилось пространство для манёвра, у него возникла идея группировать расходы по разным «фондам», чтобы видеть всю картину. По мнению Алексея, прежде чем прийти к такой системе бюджетирования, необходимо хотя бы несколько месяцев «пожить» с подобной тетрадкой, записывая все доходы и расходы, группируя их по разным «статьям»: сначала подсчитывать деньги в натуральном выражении, потом переводить в проценты. Он до сих пор пользуется ежедневником и ручкой вместо специального софта по управлению личными финансами. «Многие полагаются на программу, — объясняет он. — Однако очень важно хотя бы на первом этапе делать всё вручную, чтобы приучить к этому свой мозг».

Главное, советует Алексей, не забывать своевременно делать записи. Многие люди откладывают это на потом, однако «потом» на деле означает «никогда». Впрочем, в этом Алексею помогает жена: ей приходят СМС с информацией о расходах, которые она тут же вносит в нужную графу тетрадки. Кроме того, примерно половиной фондов управляет лично она, отвечая за «Еду», «Здоровье», «Проезд» и расходы детей.

По словам Максимченкова, система бюджетирования не может быть статичной: любые кардинальные изменения в жизни, такие как переезд, рождение очередного ребёнка (как в его случае) или увеличение доходов, требуют пересмотра всех статей расходов. «Когда мы копили на вторые роды жены, — рассказывает консультант, — пришлось за счёт урезания других статей расходов почти 30% бюджета на протяжении 10–11 месяцев откладывать в этот «фонд»: мы запланировали роды в Панаме (я хотел «подарить» ребёнку ещё одно гражданство), поэтому расходная статья «Роды» была объединена с «Путешествиями».

Соблюдать пропорции и жить по доходам — ещё одно правило Алексея. В противном случае могут возникнуть перекосы, как это часто бывает у студентов, которые, получая скромную стипендию, умудряются покупать «Айфоны» последней модели. «Если не хватает денег, лучше подождать, отложить на потом», — советует Алексей.

Чем полезны «процентовки» и «фонды»? С ними, считает Максимченков, вы всегда понимаете, что в данный момент можете себе позволить, а что — нет, на каком уровне сейчас находитесь: «Например, вы точно знаете, при каком уровне доходов сможете позволить себе снять более дорогое жильё».

Если в каком-то фонде несколько месяцев кряду накапливаются излишки, Алексей урезает эту статью расходов. Если доходы семьи растут, это также требует пересмотра всех «процентовок» в пользу статьи «Инвестиции». «Идеальное соотношение в мире встречается у скромных миллиардеров, которые живут на 5% от своих доходов, остальное пускают на вложения и инвестиции», — констатирует глава семьи.

Михаил Лепетухин, главный консультант Министерства экономики Краснодарского края:

Для бывшего военного это очень нетипичный подход к планированию своего бюджета. Обычно именно эта часть населения испытывает трудности с управлением личными финансами (жизнь «на довольствии» накладывает свой отпечаток). Кроме того, военные чаще других попадают в затруднительные ситуации, связанные с микрозаймами и закредитованностью.

В целом схема, которую использует Максимченков, очень интересна. Однако сразу оговорюсь: она не подходит для муниципальных и государственных служащих. Система двойных счетов в конце года отразится как двойное движение по счёту — и вместо миллиона придётся задекларировать два. Однако для фрилансеров и предпринимателей она очень полезна.

Ещё одно уточнение: несмотря на жёсткое планирование, которое демонстрирует Алексей, я бы посоветовал не пренебрегать правилом «Заплати себе первому» и, не дожидаясь получения всей суммы, сразу откладывал бы на ипотеку или на инвестиции определённую часть (по классике это 10% от полученных поступлений).

Градация расходов по процентам, которую использует Алексей, — также интересный опыт. Особенно история, связанная с мотивацией жены: чем больше заработает муж, тем больше она сможет потратить на себя. Впрочем, такие расчёты все-таки можно упростить с помощью мобильных приложений. Кому-то такая схема Максимченкова покажется сложной, однако я встречал довольно много людей, которые не любят простых решений и испытывают большое удовольствие от того, что они что-то сами придумали и реализовали. Но для начала можно руководствоваться простым принципом — доходы минус расходы, остальное идёт на депозит. При этом в случае роста доходов необходимо постоянно увеличивать часть, которая направляется на инвестиции».

Комментарии отключены.