Московский коммерческий ссудный банк появился во время первой волны банковского учредительства в годы реформ императора Александра II (1855–1881). В то время министр финансов граф Михаил Христофорович Рейтерн сформулировал основные направления финансовой политики Российской империи, надолго определившей её экономическое развитие во второй половине XIX века. Целью, к которой стремилось Министерство финансов в то время, было привлечение в страну иностранных капиталов и предпринимателей. По инициативе Рейтерна были организованы значительные займы у Лондонского и Парижского банков Ротшильдов. По воспоминаниям одного из современников, в то время за одну неделю на приёме у министра могли перебывать сотни представителей делового мира Российской империи и иностранных держав. При прямой поддержке министра за короткое время в стране была создана целая система частных коммерческих и земельных банков, стали зарождаться ссудосберегательные товарищества. Именно в годы реформ Александра II в России были заложены основы банковского дела и его государственного регулирования.

Болезни роста

В 1860–1870-е годы коммерческие банки создавались очень быстро, но при этом их возникновение зачастую сопровождалось неразберихой. Уставы первых коммерческих банков содержали массу недостатков. В частности, в них не были чётко прописаны взаимоотношения совета банка, его правления и директоров. При этом главной проблемой стала нехватка квалифицированных кадров. Многие банковские клерки были новичками в своём деле и не имели ни малейшего представления о том, что собой представляет банковская отчётность. Мало кто знал, как вести дела с иностранцами.

В совет Московского коммерческого ссудного банка, созданного в 1870 году, вошли многие уважаемые московские предприниматели, а возглавлял его столичный городской голова Даниил Данилович Шумахер. Вместе с тем в банке, как позже выяснилось, не было не только крупных акционеров, но и эффективных руководителей. Для заведования иностранными операциями банка из Польши пригласили бывшего владельца банкирской конторы Генриха Ландау. Ему положили большое жалованье — 12 тысяч рублей в год, несмотря на то что его собственная банковская контора незадолго до этого разорилась.

В первые годы своего существования банк динамично развивался. (Впрочем, как и вся банковская система в целом: ежегодно с 1870-го по 1875-й объём вкладов в российских банках рос на 30–40%.) Проблемы появились несколько позже, в 1873 году, когда в Европе начался экономический кризис (в некоторых источниках этот период называют Долгой депрессией 1873–1896 годов). Сильнее всего он ощущался в Западной Европе и Северной Америке. В его начале в ряде стран стали раскрываться мошеннические операции в финансовой сфере, рухнули рынки в Амстердаме, Цюрихе и других крупных торговых городах. В США потерпел крах Атлантический банк, а в результате сильного падения курса акций на Нью-Йоркской бирже в стране началась банковская паника.

В результате мирового финансового кризиса Московский коммерческий ссудный банк стал получать убытки по операциям со всеми европейскими ценными бумагами, и подразделение Генриха Ландау, как выяснилось впоследствии, занялось подделкой отчётности. Порой Ландау шёл на прямой подлог, информируя своё банковское начальство о том, что купил ценные бумаги в несколько раз дороже, чем это было на самом деле. Члены совета банка не могли контролировать работу Ландау, поскольку иностранный специалист не желал общаться иначе как на немецком языке, которого никто из членов совета банка не понимал.

«Благодарность» за кредит

Главной причиной краха банка историки называют некомпетентность и алчность его руководства, предоставившего за взятку большой кредит еврейскому банкиру и авантюристу, выходцу из Пруссии Бетель Генри (Барух Гирш) Штроусбергу. Его бизнес-интересы охватывали Восточную Пруссию, Российскую империю, Австро-Венгрию и Великобританию. Современники считали его «железнодорожным королём». Упомянутый Ландау свёл Штроусберга с директором-распорядителем банка титулярным советником Петром Полянским. Первоначально залогом по кредиту выступали построенные на германском заводе Штроусберга вагоны, позже — недостроенные. Затем Штроусберг предоставил в качестве залога обесценившиеся акции своих же железнодорожных компаний, многие из которых существовали только на бумаге. Некоторые акции он ухитрился предоставить в залог дважды и даже трижды. В результате прусскому авантюристу удалось получить от банка более 8 млн рублей (при акционерном капитале банка в 3 млн). Позже было установлено, что Штроусберг «отблагодарил» директора-распорядителя банка Полянского и заведующего иностранными операциями Ландау значительными суммами — в размере почти 25% от полученного кредита. В результате долг Штроусберга, проживавшего на широкую ногу в Берлине, стал равен половине всех активов банка. Однако в отчётности банк показывал прибыль и исправно продолжал платить акционерам дивиденды.

В 1875 году мировой финансовый кризис стал оказывать влияние на Россию. К этому времени в стране работало 39 акционерных банков. Осенью 1875-го многие из них столкнулись с кризисом ликвидности. Обеспокоенные вкладчики начали снимать со счетов большие суммы. Тяжелее всего пришлось как раз Московскому коммерческому ссудному банку. Крах банка оказался неожиданным и для его руководителей, замешанных в финансовых махинациях. Это подтверждает факт их нахождения в тот момент в России.

Наделали шуму

Члены совета банка, как они сообщили позже, заметили серьёзные проблемы только за несколько дней до краха. Почувствовав, что надвигается катастрофа, члены совета поспешили продать свои пакеты акций и снять со своих счетов деньги. А затем отправились в Санкт-Петербург просить у министра финансов Рейтерна средства для поддержания банка на плаву. Во время аудиенции с министром между членами совета возникли споры. Они обвиняли в произошедшем друг друга, а также директоров банка. В результате министр просто отказался слушать делегацию и отказал в помощи. Банку ничего не оставалось, кроме как прекратить выдачу денег со вкладов. При этом операции по внесению средств на счета продолжались.

Вечером 10 октября купец Николай Александрович Алексеев, позже ставший Московским городским головой, направился к прокурору, по поручению которого в банк прибыл судебный следователь. Он и арестовал совет банка в полном составе и изъял всю имевшуюся документацию. К этому времени со счетов банка уже исчезло 7 млн рублей. По воспоминаниям прокурора Обнинского, привлечённые по делу сотрудники банка предлагали ему крупные суммы денег в обмен на прекращение следствия.

Ликвидации Московского кредитного ссудного банка посвящена известная картина художника-передвижника Владимира Маковского «Крах банка», хранящаяся в московской Третьяковской галерее (репродукцию см. в начале статьи). Полотно создано в 1881 году. Маковский показал эпизод, когда вкладчики пришли в банк, надеясь вернуть хотя бы часть своих денег. Они ещё не могут поверить в то, что их ограбили. Картина точно передаёт суматоху, которая царила в помещении банка в тот момент, и чувства вкладчиков: одни стоят с грустными лицами в безысходности, другие пытаются выяснить, что ещё можно предпринять, третьи громко возмущаются. В левой части картины изображена старушка, которой, видимо, стало плохо от полученных известий.

Население было совершенно не готово к тому, что столь крупный банк может разориться. Вот как описал событие один из современников: «Я едва мог пробраться сквозь толпу. Вся Никольская, тротуары и мостовая, была буквально запружена народом. Толпа рвалась вперёд, еле сдерживаемая полицией и конными жандармами, размахивала руками, кому-то грозила, чего-то отчаянно требовала и остановилась у большого каменного дома на конце улицы, встретившись с другой постороны… Толпа была самая разнообразная: светские барыни, отставные солдаты, деревенские священники, помещики, сельские старосты, монахи и масса непричастных к «делу» зевак… Преобладал вообще «серый» элемент, наглядно свидетельствуя, что всех больше пострадали от краха неимущие классы, что растрачена трудовая копейка, что отняты последние сбережения. Всеобщее тревожное раздражение достигло своего апогея, когда толпа, прорвав полицейский кордон, бешено ринулась в банк. В конторе, первой от входа, шла невообразимая сумятица. Директор-распорядитель был буквально прижат к стене исступлённой толпой вкладчиков и акционеров, требовавших назад свои деньги. Осыпаемый проклятиями и ругательствами, бледный как полотно, со стиснутыми зубами, стоял он за своей конторкой, судорожно скрестив руки на тяжело вздыхающей груди, в глазах блестели слёзы».

Крах банка широко освещался в прессе того времени, об этом событии узнали по всей России. Известный литератор А. Писемский писал: «В Москве теперь сильное волнение: лопнул Коммерческий ссудный банк, в котором у меня, как и в прочих частных банках, нет ни гроша, но тем не менее я другой день в каком-то лихорадочном состоянии, прислушиваюсь к этому общенародному бедствию. Акции этого банка все почёркнуты и на бирже не имеют никакой цены, а сколько получат вкладчики по билетам и текучим счетам — ещё не известно, но говорят, что дефицит огромный… Правительство, кажется, серьёзно озабочено, чтобы не было в Москве общего банкового кризиса, так как публика под влиянием паники, пожалуй, сразу потянет из всех банков свои вклады, и, как пишут в газетах, оно готово в этом случае идти на помощь к банкам… в самом банке происходят раздирающие душу сцены: плачут, бранятся, падают в обморок — ужас, что такое!»

Тонкости процесса

Со 2 по 25 октября 1876 года в Москве проходил громкий процесс по делу о несостоятельности Московского коммерческого ссудного банка, в ходе которого обвинения были предъявлены его руководству. Процесс показал неопытность всей российской правоохранительной системы в борьбе с финансовыми махинациями и несовершенство судебной реформы, проведённой в 1864 году. Прокурору было крайне сложно разобраться в финансовых документах. Присяжные заседатели не только не имели каких-либо знаний о функционировании финансовой системы — некоторые были просто неграмотными. В наибольшем выигрыше оказалась адвокатура, которая настаивала на том, что все подзащитные совершили ошибки без какого-либо злого умысла. Среди адвокатов обвиняемых были знаменитые Фёдор Плевако и Лев Куперник. В ходе следствия стало известно о том, что некоторые члены совета банка имели информацию об убытках, которые причинял Ландау, но никого не информировали об этом. При этом, как оказалось, в 1873 и 1874 годах при участии членов совета банка были составлены благоприятные годовые отчёты, а все убытки скрыты в текущих операциях банка. В то же время совет увеличил дивиденды, выплачиваемые акционерам банка, с 6 до 8 процентов. В ходе следствия выяснилось, что в банке пытались скрыть сделки со Штроусбергом. Большие суммы разбивались на части и записывались в расходы по различным статьям. Адвокат Фёдор Плевако построил защиту на том, что члены совета банка не знали о происходящем, что прежде имели чистейшую репутацию, поэтому и не могли стать ворами. Все обвиняемые пытались перевести основную тяжесть вины на Штроусберга.

Бетель Генри Штроусберг на суде старался представить себя в виде настоящего благодетеля вкладчиков банка и всей России и подчёркивал некомпетентность российской судебной системы. Он публично заявил, что все банки в Российской империи делают то же самое и что его удивляет, почему над ними не проводится судебных процессов. По его словам, вернуть деньги вкладчикам было невозможно, поскольку в банк стало поступать слишком мало новых средств. Он заявил, что раздача взяток в России — это старинная традиция, без которой в стране невозможно вести дела. Впоследствии, чтобы отмыть свою репутацию, Штроусберг даже опубликовал в Германии объёмную автобиографическую книгу.

По итогам процесса суд приговорил его лишь к высылке из Российской империи навечно. Полянский и Ландау были высланы на год в Томскую губернию (последний вскоре смог перебраться в Германию). Бывшего московского городского голову Шумахера приговорили к месяцу ареста. Остальных обвиняемых присяжные оправдали. И лишь одному из них был объявлен… выговор.

Министерство финансов учредило специальную ликвидационную комиссию в составе председателя и шести членов, назначенных по согласованию с министром юстиции. Из-за опасений новых банкротств и под давлением общественности примерно три четверти претензий вкладчиков к банку оплатило правительство. В итоге Министерство финансов погасило за счёт казны сумму претензий в размере 18,8 млн рублей. Вкладчики же смогли получить по 75 копеек на каждый рубль вклада.

Потрясение финансовых основ

Несмотря на эти меры, после краха Московского коммерческого ссудного банка в Российской империи произошло обрушение котировок ценных бумаг, бегство вкладов из банков и обесценивание рубля. Объём банковских активов в России сократился и вернулся к уровню 1875 года только в 1890-м.

В 1874–1880 годы количество акционерных банков в стране сократилось, оборотный капитал уменьшился со 106 до 88 млн рублей, объём вкладов снизился с 299 до 207 млн, вексельного портфеля — с 224 до 140 млн. По империи прокатилась волна банкротств, самой распространённой причиной которых стало финансирование банками рисковых предпринимательских проектов. В последующие десятилетия банковские счета и депозиты имелись практически только у фирм и предпринимателей, которые использовали банки для расчётов. Рантье же в основном держали накопления в государственных облигациях и железнодорожных бумагах, которые также гарантировались государством.

Финансовые потрясения убедили министра финансов Рейтерна в необходимости расширить административное регулирование деятельности коммерческих финансовых учреждений. В течение нескольких лет государство не выдавало новых банковских лицензий.

М. Х. Рейтерн в записке, подготовленной в феврале 1877 года для его преемника С. А. Грейга, так оценивал произошедшие события: «Последнее десятилетие ознаменовано сильным и небывалым у нас развитием частной предприимчивости и, вместе с тем, биржевой деятельности, без которой в наше время немыслимо такое развитие. Возникло множество частных банков и огромное число предприятий, основанных на товариществе или устраиваемых усилиями частных лиц. Всё это принесло обильные финансовые и экономические плоды: огромное возвышение доходов, возрастание торговли, увеличение цен на недвижимую собственность и проч. Вместе с действительно полезными предприятиями проходят многие или вовсе не нужные, или дурно рассчитанные и невыгодные».

Становление регуляторики

Под влиянием финансовых потрясений 1870-х годов Министерство финансов приняло ряд важных постановлений, которые должны были ограничить злоупотребления в финансовой сфере. Согласно «Уставу кредитному» Министерство финансов имело право осуществлять правительственные ревизии акционерных коммерческих банков, а также контролировать порядок учреждения, организацию деятельности и процесс ликвидации коммерческих банков. Министерство финансов следило за размерами обязательных резервов и операциями банков, осуществляло контроль их бухгалтерской отчётности. По инициативе Министерства финансов, помимо правления и собрания акционеров, в акционерных банках создавались наблюдательные советы. Министр финансов имел право назначать ревизии банков и сообщать о результатах судебным органам. Надзор за деятельностью кредитных организаций был возложен на Особенную канцелярию по кредитной части. Эти меры должны были повлиять на дальнейший рост устойчивости всей банковской системы страны. Интересно, что в отношении государственного контроля акционерных банков Российская империя опередила многие страны Европы, в которых развитие законодательного регулирования частных акционерных банков происходило уже в XX веке.

В 1885 году вышло положение, по которому ограничивалось право чиновников совмещать государственную службу с должностью в акционерных компаниях. Правительство пыталось не допустить сговора чиновников с членами правлений. Важное значение имело положение о публичной отчётности, по которому акционерные компании обязывались ежегодно публиковать данные о балансах. «Уложение о наказаниях уголовных и исправительных 1885 года» включало в себя главу «О нарушении постановлений о кредите». Документ предусматривал наказание за такие преступления, как открытие частного банка без разрешения правительства или с нарушением установленных законом правил.

Вместе с тем российское государство в конце XIX века существенно не изменило основных требований к коммерческим банкам; они в целом не соблюдались жёстко. В последующие годы российским коммерческим банкам, сталкивавшимся с кризисами ликвидности, зачастую выдавались быстрые и дешёвые кредиты; при полном разорении акционерных банков их санация проводилась секретно за счёт государства. В ряде случаев казна также тайно выкупала разорившиеся коммерческие банки и затем продавала их вновь.

Эльман Мехтиев, президент Национальной ассоциации профессиональных коллекторских агентств, председатель совета СРО «МиР»

Эльман Мехтиев, президент Национальной ассоциации профессиональных коллекторских агентств, председатель совета СРО «МиР»

Сто раз проверь, один раз доверь!

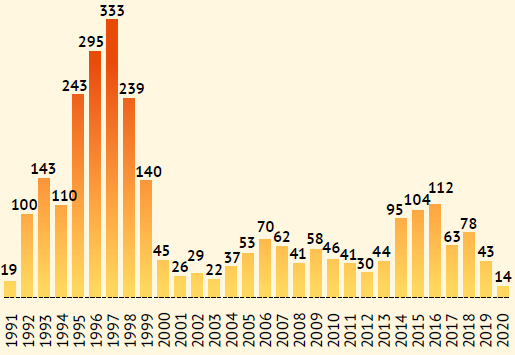

За 19 лет в России прекратили своё существование вследствие ликвидации или отзыва лицензии 2 732 банка, то есть в среднем с рынка уходили по 12 финансово-кредитных учреждений в месяц. Разумеется, сегодня мы уже не видим таких темпов «очистки» банковского сектора, какие наблюдались во второй половине 1990-х. Да и вкладчики стали относиться к ликвидации и отзыву лицензий банков гораздо спокойнее благодаря системе страхования вкладов, которая действует в России с 2003 года и гарантирует возврат вкладов до 1 400 0 00 рублей. Тем не менее вопрос выбора надёжного банка для размещения депозита не теряет своей актуальности. Как не ошибиться, не будучи экспертом в финансовой системе?

1. Ставка по депозитам

Выбирая банк, мы прежде всего руководствуемся выгодой, то есть тем, сколько получим денег от банка, принеся ему свои средства. Однако история банкротств показывает, что самые выгодные процентные ставки с завидным постоянством предлагают именно те участники рынка, которые испытывают финансовые трудности и стоят под угрозой отзыва лицензии. Высокая ставка не всегда гарантия высокого дохода!

2. Кредитный рейтинг

О финансовой устойчивости банка расскажет его рейтинг кредитоспособности. А прогноз изменения рейтинга может подсказать направление развития событий. Есть много сайтов, где собраны рейтинги, присваиваемые банкам ведущими рейтинговыми агентствами, включая иностранную «большую тройку» (Standard & Poor’s, Moody’s и Fitch) и рейтинги от российских агентств.

3. Новостной фон

Посмотрите, какая информация публиковалась о банке за последние полгода, воспользовавшись, например, поиском по новостям «Яндекса». Читать их все не обязательно: достаточно пробежаться по заголовкам. Банк, не имеющий проблем, вряд ли будет фигурировать в сообщениях, связанных с отмыванием денег, обысками и выемками документов, внеплановыми проверками, нарушениями нормативов. Особое внимание стоит уделить сообщениям о финансовом состоянии банка. Убытки, снижение объёмов бизнеса, значительное сокращение количества розничных отделений, резкий рост ставок (особенно когда это идёт вразрез с общим рыночным трендом) — всё это «звоночки», предупреждающие о том, что у кредитной организации (а значит, и у вкладчиков) могут быть проблемы. Новости хороши для денег, когда это хорошие новости!

4. Отзывы сотрудников и клиентов

Оценивая надёжность банка, можно также обратиться к сайтам, где публикуются отзывы, и посмотреть, что пишут клиенты. Зачастую именно из этого источника можно узнать, что банк не выдал клиенту его средства, отложил выдачу без объяснения причины, ввёл дополнительные комиссии, нарушает права и отказывается выполнять свои обязательства. Для поиска отзывов можно воспользоваться, например, соответствующими разделами на порталах Banki.ru или Sravni.ru. Однако этот способ оценки нельзя делать основным, так как мнение — всегда вещь субъективная, пока оно не станет массовым и постоянно повторяющимся.

Динамика закрытия российских банков с 1991 года

Источник: Banki.ru

Комментарии отключены.